A Montanha de Dívida Pública Global Que Redefine o Sistema Monetário

A dívida pública global atingiu níveis históricos e segue crescendo em ritmo acelerado. Esse endividamento estrutural dos governos não é apenas um dado macroeconômico distante — ele afeta diretamente o poder de compra, a poupança e o futuro financeiro das pessoas.

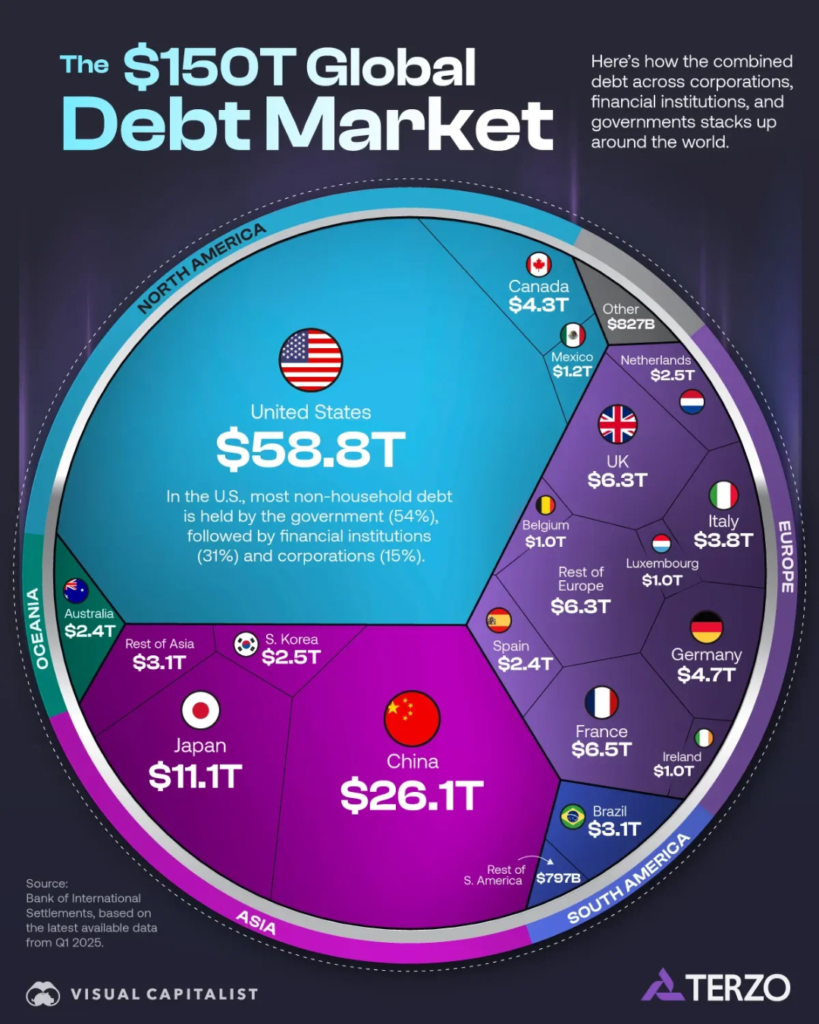

Em 2025, o mundo ultrapassou um nível histórico de endividamento não residencial: US$ 150 trilhões em dívida global — somando governos, corporações e instituições financeiras, apenas fora do contexto de dívida de famílias.

Isso representa uma nova fase de dependência de crédito e expansão monetária, com implicações profundas para a estabilidade dos ativos fiduciários tradicionais e o papel de alternativas como o Bitcoin.

Quando a dívida cresce mais rápido que a economia, moedas fiduciárias tendem a perder poder de compra ao longo do tempo — um dos principais argumentos da escola austríaca de economia, que vê a expansão de crédito como causa fundamental de ciclos econômicos e inflação estrutural.

O Gigante de US$ 150 Trilhões em Dívida Mundial

Globalização da Dívida

Segundo dados de 2025, o mercado global de dívida fora do setor doméstico chegou a US$ 150 trilhões no primeiro trimestre do ano — um crescimento contínuo desde 2024, quando estava perto de US$ 142 trilhões.

Esse crescimento reflete não apenas empréstimos governamentais, mas dívida corporativa e institucional que sustentam sistemas financeiros inteiros.

Em termos simples, o mundo está mais endividado hoje do que em qualquer outro momento da história — um risco sistêmico que acaba por pressionar políticas monetárias e padrões de valor.

Quais Países Carregam os Maiores Encargos da Dívida Pública Global

A distribuição desse montante global de dívida não é uniforme. Veja abaixo os principais contribuintes em 2025:

| País | Dívida Total (US$ trilhões) | % do Total Global |

|---|---|---|

| Estados Unidos | 58.8 | 39% |

| China | 26.1 | 17% |

| Japão | 11.1 | 7% |

| França | 6.5 | 4% |

| Reino Unido | 6.3 | 4% |

| Alemanha | 4.7 | 3% |

| Canadá | 4.3 | 3% |

| Itália | 3.8 | 3% |

| Brasil | 3.1 | 2% |

| Outros | 25.3 | 17% |

Fonte: The $150T Global Debt Market – Voronoi app (voronoiapp.com)

Esse quadro mostra que países avançados dominam o endividamento global, com os Estados Unidos respondendo por quase 40% de toda a dívida. China e Japão também estão entre os maiores emissores, apesar de diferenças em estrutura econômica e papel de mercado.

Dívida Mais Rica, Poder de Compra Menor: A Expansão Monetária Disfarçada

Quando governos e instituições acumulam dívida em escala massiva, centralizam políticas monetárias em torno de juros baixos, estímulos contínuos e compra de ativos pelos bancos centrais.

Isso empurra a base monetária para cima, diluindo lentamente o poder de compra das moedas fiduciárias.

Esse processo de expansão de crédito é explicado por princípios da escola austríaca de economia, que vê:

- a inflação como diluição do dinheiro (expansão monetária),

- além disso, a baixa de juros como incentivo à dívida excessiva,

- por fim, os ciclos econômicos como resultado de distorções no mercado de capitais.

Em outras palavras, quanto mais dívida se acumula, mais fraca fica a “força” da moeda que não tem lastro rígido.

A Fragilidade Das Moedas Fiduciárias e Seus Impactos

Efeito sobre a população

Quando a dívida se torna uma variável estrutural da economia, ela:

- Pressiona salários reais (especialmente para trabalhadores sem proteção contra inflação),

- Incentiva bolhas de preços em ativos (imóveis, ações),

- Favorece setores com acesso privilegiado ao crédito barato.

Os bancos centrais mantêm juros baixos para facilitar o serviço da dívida, criando ambientes em que investidores e grandes instituições se beneficiam mais do que poupadores tradicionais. Ou seja, isso amplia desigualdades e corrói a confiança no sistema monetário tradicional.

Isso é claramente observado ao analisar os dados e gráficos sobre o que aconteceu após 1971, ano em que oficialmente o lastro do ouro teve o seu fim como padrão mundial.

Por Que a Dívida Pública Global Impulsiona o Bitcoin

Oferta Limitada e Proteção Contra Expansão Monetária

Diferentemente das moedas fiduciárias, o Bitcoin tem oferta limitada a 21 milhões de unidades, e nada pode alterá-la, seja por decreto político ou ação dos bancos centrais.

Essa “escassez matemática” o torna uma reserva de valor que não sofre diretamente com a expansão contínua de dívida e crédito.

Independência de Políticas Monetárias

Enquanto as moedas fiduciárias dependem de decisões de bancos centrais para emissão ou estímulo, o Bitcoin opera em um protocolo transparente e imutável. Isso cria um ativo que:

- Não pode ser inflacionado por política monetária,

- Não depende de um emissor central,

- Tem regras públicas e verificáveis.

Por isso, em um ambiente no qual dívida pública e privada sobe, muitos investidores começam a buscar refúgio em ativos que não estão sujeitos às mesmas pressões inflacionárias.

Cenário Global: Tendências de Longo Prazo

A dívida global tem aumentado consistentemente ao longo da última década, mesmo antes de 2025.

Ou seja, essa tendência cria um ambiente no qual a expansão monetária e a dívida pública elevada são vistas como fatores de risco para moedas fiduciárias — o que, por sua vez, fortalece a narrativa de que o Bitcoin pode servir como proteção contra a perda de poder de compra.

Dívida Pública Global Elevada é Parte da Lógica que Fortalece o Bitcoin

A ascensão contínua da dívida global — agora comprovada em US$ 150 trilhões no primeiro trimestre de 2025 — implica políticas monetárias expansivas e maior risco para a estabilidade das moedas fiduciárias.

Ou seja, esse cenário reforça uma verdade central da economia austríaca: quando o dinheiro pode ser criado sem limites, seu valor real tende a cair ao longo do tempo.

Nesse contexto, o Bitcoin emerge como uma alternativa que resiste à expansão monetária por design, oferecendo potencial proteção contra erosão de valor.

Por isso, para indivíduos preocupados com o futuro de suas finanças em um mundo de dívida crescente, entender o Bitcoin como reserva de valor passa de conceito abstrato a necessidade prática.

Próximo Passo: Transformar a Dívida Pública Global em Vantagem Pessoal

A dívida pública global não vai parar de crescer.

Os incentivos do sistema deixam isso claro.

Governos precisam se endividar.

Bancos centrais precisam inflacionar.

O cidadão comum paga a conta.

A diferença entre quem perde e quem se protege não está em “prever o futuro”, mas em agir antes que o custo de entrada fique proibitivo.

O Bitcoin já se consolidou como a principal rota de fuga para quem entende o jogo monetário.

Mas só comprar não basta.

Sem autocustódia, você continua dependente.

Sem estratégia, você continua vulnerável.

Sem conhecimento, você vira presa fácil de golpes, taxas e decisões arbitrárias do estado.

👉 É exatamente isso que eu ensino na mentoria Jornada do Indivíduo Soberano.

Nela, você aprende de forma prática e direta:

- como comprar Bitcoin com eficiência e o mínimo de atrito possível;

- como fazer autocustódia real, fora do alcance de bancos, corretoras e vigilância;

- como proteger seu patrimônio da inflação estrutural causada pela dívida pública;

- como pensar Bitcoin como reserva de valor de longo prazo, não como aposta;

- como se posicionar antes da corrida institucional e da próxima rodada de distorções monetárias.

Enquanto governos afundam em dívida e transferem o custo para a população,

você pode escolher outro caminho.

🔗 Clique aqui e comece agora sua Jornada do Indivíduo Soberano.

A liberdade financeira não vem por decreto. Ela vem por preparo.